Цифровизация кредитного конвейера на BPMS: максимально простой и эффективный способ автоматизации

В последние годы цифровизация стала глобальным трендом в изменении бизнеса. Инструменты цифровой трансформации позволяют компаниям не только сформировать новые сервисы для клиента, но и в некоторых случаях радикально преобразовать клиентский опыт по взаимодействию с поставщиком услуги. Конкурентный рынок, безусловно, является основным драйвером таких преобразований для его участников, желающих сохранить или приобрести лидирующие позиции за счет открывающихся возможностей.

Игроки банковского бизнеса не являются исключением. При этом реалии последних лет только ускорили процесс цифровой трансформации как внешних сервисов, так и внутренних процессов кредитных организаций. Кризис пандемии заставил и ведущих игроков рынка, и участников остальных сегментов развивать в первую очередь сервисы дистанционного обслуживания клиентов, а с ними — и новые услуги и инструменты.

Что такое кредитный конвейер

Кредитование как значимая часть банковского бизнеса была затронута цифровизацией в первую очередь. Требованиями, предъявляемыми российским банком к инструментам работы с кредитами любого типа, в основном являются:

- омниканальность взаимодействия с потенциальным потребителем кредитного продукта;

- поддержка всех особенностей внутренней организации процессов банка;

- возможность организации поточной работы с разными типами кредитов — как для физлиц, так и для юридических лиц;

- максимально доступная скорость обработки заявки на кредит и снижение риска человеческой ошибки при этом;

- соответствие инструмента и реализованных в нем решений требованиям законодательства РФ, регулятора;

- простота встраивания инструмента в текущий ИТ‑ландшафт организации;

- минимальная стоимость как первичного внедрения, так и вносимых впоследствии изменений в процессы и продуктовую линейку.

Инструментом базового выбора для работы с массовым типовым продуктом являются разного рода конвейеры. В нашем случае мы говорим о кредитном конвейере — организационно-технологическом решении для непрерывного обслуживания кредитных продуктов, но применяться такая механика может и к иным схожим сервисам — лизинговой, страховой деятельности и др. Конвейерная обработка предоставляет необходимый уровень стандартизации в обработке заявки, управляемости для деятельности в целом, обеспечивает легкий контроль и делает логику обработки достаточно прозрачной для анализа, поиска “бутылочных горлышек” и дальнейшей оптимизации.

Строить кредитные конвейеры можно разными способами. Одним из них является организация необходимого потока операций в одном из имеющихся в банке ИТ-продуктов. Это может быть сделано доустановкой отдельного модуля или доработкой функционала для внутренней CRM или иной системы, в которой происходит прием, обработка и рассмотрение заявки на кредит. Такой способ имеет как относительно положительные стороны (нет необходимости дополнительно расширять парк информационных систем, доработка известным подрядчиком или силами сотрудников организации, понятные и знакомые линейным сотрудникам интерфейсы и механизмы), так и очевидно отрицательные (как правило жесткий код и логика работы конвейера и связанные с этим высокие затраты на дальнейшее изменение процесса и развитие продуктовой линейки), но в среднесрочной перспективе отрицательные стороны значительно пересиливают положительные.

Оптимальным вариантом, имеющим минимум недостатков и обладающим дополнительными достоинствами, является организация кредитного конвейера на базе систем управления бизнес-процессами (далее — BPMS, business process management system).

Автоматизация банковских бизнес-процессов

BPMS — это класс корпоративных информационных систем для оцифровки бизнес-процессов. Они позволяют компании быть гибкой и быстро реагировать на изменения рынка. С помощью BPM-системы можно описывать, моделировать бизнес-процессы, осуществлять их мониторинг, выявлять узкие места и точки улучшения.

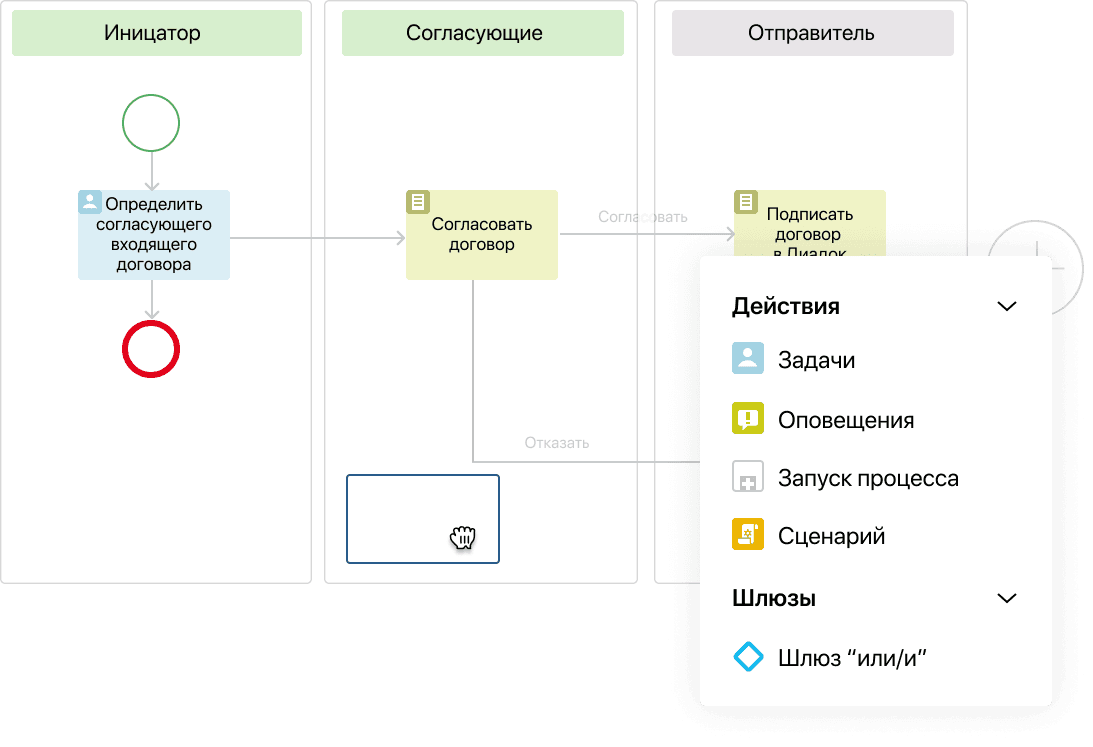

Идея, лежащая в основе любой BPM-системы, очень проста: внедряя управление бизнес-процессами в своей компании, вы описываете их с помощью понятных схем без привлечения ИТ-экспертов. Настройки выполняются при помощи мыши и не требуют навыков программирования.

На следующем этапе схемы становятся исполняемыми. Это значит, что все участники бизнес-процесса получают задачи в системе в заданной последовательности. При этом BPM-система позволяет отслеживать и контролировать ход работы в реальном времени.

На основе данных мониторинга выявляются потенциальные возможности для оптимизации. Улучшение процессов осуществляется в понятной визуальной среде без участия программистов. Это позволяет быстро реагировать на новые тренды рынка и формировать конкурентное преимущество.

В случае применения BPM систем кредитный конвейер реализуется логикой, настраиваемой внутри BPMS с помощью предлагаемых системой инструментов. Хорошая BPM система предоставляет для настройки инструменты Low-code — возможность описать и настроить алгоритмы и параметры бизнес‑процесса при помощи визуальных механик сотрудниками без высокой ИТ-квалификации, а идеальная BPMS вообще позволяет настраивать даже сложную логику самим бизнес-специалистам, без разработчиков, на любых этапах.

Таким образом, запуск кредитного конвейера на BPM системе фактически сводится к анализу процесса получения и обработки заявки на кредит и реализации этого процесса инструментами Low‑code в системе. При этом уровень переноса функций по обработке кредитной заявки из имеющихся систем в BPMS может различаться. При необходимости кредитная организация может выбрать как полную реализацию всего процесса работы с заявкой на кредит от начала и до конца в BPMS (когда сотрудники, участвующие в процессе, выполняют все свои задачи в интерфейсе BPMS, и данные по клиентам, заявкам и др. хранятся также в BPMS), так и использование BPMS как своеобразного “дирижера” для управления задачами сотрудников в других информационных системах. Естественно, на всех этапах доступны и любые промежуточные варианты и описания.

Применение BPMS и Low‑code сразу и надежно реализует все необходимые банку черты кредитного конвейера, причем часто это достигается не доработкой, а уже имеющимися в стандартном функционале BPMS инструментами.

Так, для развитых BPMS в функционале сразу же доступны возможности работы с мессенджерами, сообщениями электронной почты, СМС‑службами и другими каналами, позволяющими принять информацию от внешнего пользователя в любом формате и запустить ее обработку в том или ином бизнес‑процессе. Для кредитных конвейеров это позволяет легко подключить эти каналы для приема заявок на кредит от потенциальных или имеющихся клиентов, а также коммуницировать с клиентами в процессе обработки и рассмотрения заявки в рамках тех же каналов, по которым и поступила первоначальная заявка.

Для многих BPMS доступна также организация приема заявок на кредит из внешних источников, в том числе от лидогенераторов и агрегационных площадок. Системы предоставляют как универсальные программные интерфейсы для интеграции с потоком лидов, так и готовые коннекторы к известным площадкам, не требующие донастройки. Дополнительно хорошие BPMS обеспечивают и инструменты аналитики по лидам, включая анализ стоимости лида, конверсии, параметров обработки и др., в том числе с комплектом готовых отчетов и дашбордов для этой аналитики.

Возможность описания и выстраивания любой логики бизнес-процесса является ключевой чертой BPMS. Дополнительную гибкость системам придает наличие визуальных инструментов проектирования пользовательских интерфейсов, поддержка простой настройки правил принятия решений, механизмов проектирования структур данных. Естественно, часто бывает необходимо использовать уже готовые и не подлежащие замене инструменты ИТ‑ландшафта банка, и это может быть выполнено при помощи простой интеграции BPMS и внешних систем. Например, в рамках процесса обработки заявки на кредит могут быть использованы внешние по отношению к BPMS инструменты скоринга заемщика.

Максимально повысить скорость обработки заявки на кредит позволяет автоматизация как можно большего числа шагов процесса обработки, в том числе и принятия решения о выдаче. И BPMS безусловно лидирует в простоте такой автоматизации. Распознавание документов с помощью элементов искусственного интеллекта, готовые коннекторы для обращения к источникам данных о заемщиках (бюро кредитных историй, информационные системы госорганов, сервисы проверки надежности контрагентов и др.) — все это позволяет исключить из процесса работы с кредитной заявкий труд человека и таким образом на порядки сократить время с момента приема заявки до принятия решения о выдаче.

Ведущие разработчики BPMS предлагают также и дополняющие базовый функционал цифровизации банковской деятельности продукты, такие, как системы программной роботизации деятельности (при помощи которых можно автоматизировать в банке работу с теми программными продуктами, где до этого пользователи работали вручную), системы искусственного интеллекта для принятия решений о классификации заемщика, ходе процедуры рассмотрения и др.. Также BPMS как правило предоставляет инструменты для простой генерации текстов тех или иных документов, формирование которых необходимо в соответствии с процедурой, принятой в организации.

Архитектура современных BPMS позволяет интегрировать их с иными информационными системами в различных сценариях, позволяя обмениваться данными во всех направлениях в ходе выполнения на всех этапах бизнес-процесса. Получение данных из внешних систем, предоставление таких данных, встраивание функционала задач бизнес-процессов в различные внешние интерфейсы, в том числе личные кабинеты на порталах — для развитых BPMS это является стандартной задачей.

При этом, реализовав кредитный конвейер на BPMS, банк получает в свое распоряжение весь функционал системы — продукты лидеров рынка BPMS имеют в своем составе совершенные инструменты организации электронного документооборота любой сложности, полнофункциональную CRM и другие компоненты. Таким образом, на базе BPMS могут быть легко автоматизированы и документооборот, и работа с данными клиентов и взаимодействие с ними, и кроме того — множество других процессов, связанных как с основной деятельностью кредитной организации, так и с обеспечивающими и вспомогательными активностями. Крупные вендоры BPMS имеют богатый опыт выпуска и внедрения систем в различных сферах деятельности и в ряде случаев могут предоставить типовые реализации для тех или иных распространенных процессов, например HR‑процессов, процессов службы безопасности, ИТ-поддержки и множества других. Сами кредитный, лизинговый и иные конвейеры тоже доступны в качестве типовых конфигураций, которые предоставляются вендорами BPMS в готовом виде и могут быть легко настроены под специфику конкретного банка.

Виды кредитных конвейеров

Особенности кредитования физических и юридических лиц для большинства кредитных организаций не позволяют обрабатывать заявки на кредит в рамках одного типового бизнес-процесса. Как правило, конвейеры для физических и юридических лиц строятся отдельно и имеют свою логику.

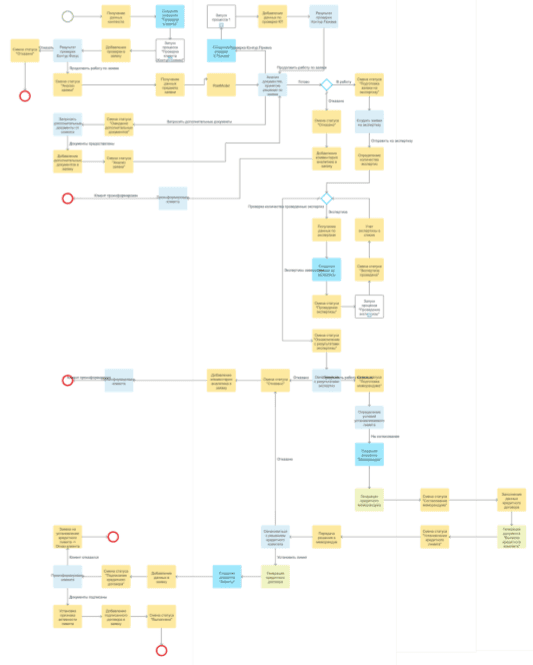

Процесс обработки заявки для розничного кредитования физлиц имеет среднюю сложность, но высокую степень автоматизации, так как важна скорость выдачи предложения о кредите после подачи заявки.

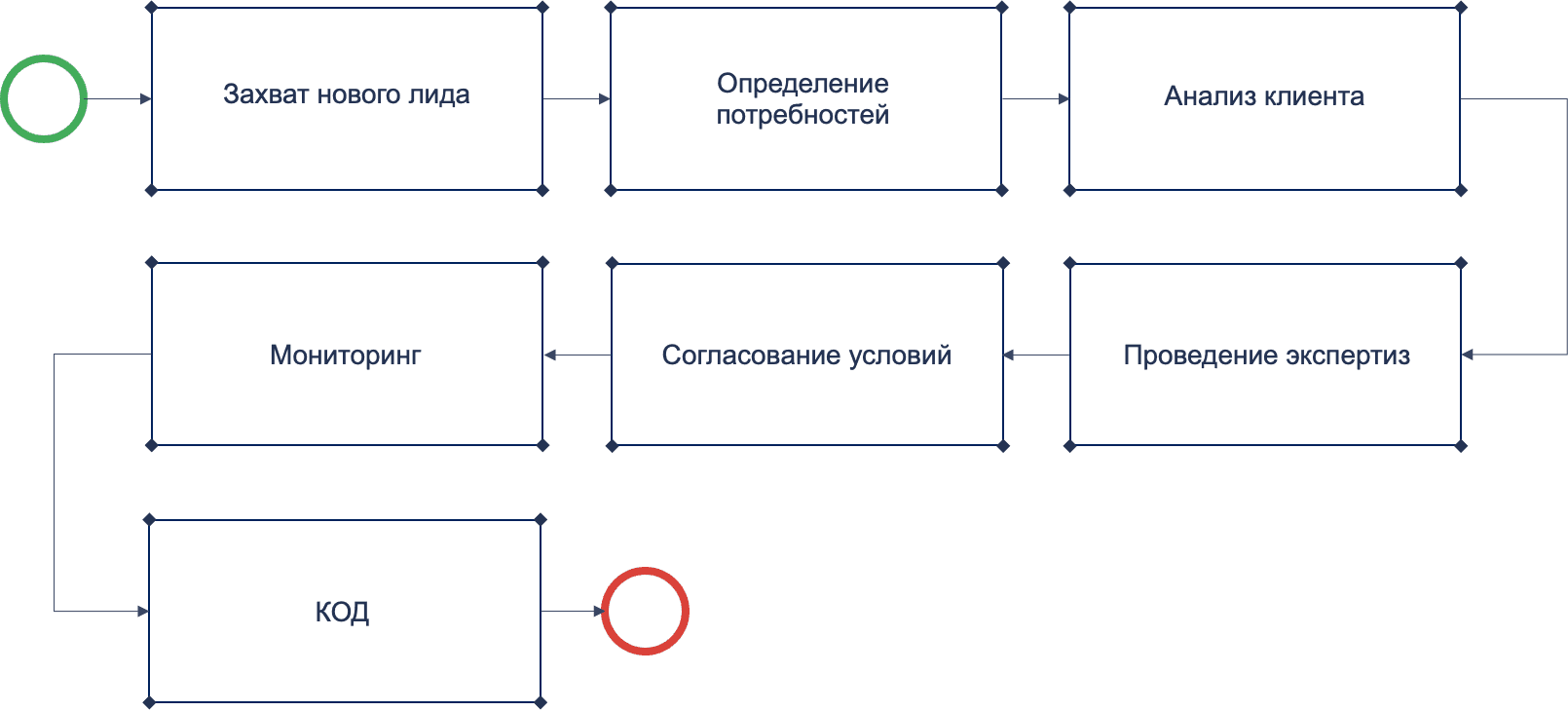

Для конвейера по физическим лицам применяются инструменты по захвату лидов по максимальному количеству каналов: мессенджеры, сайт, почта, лидогенераторы и другое. Как правило, поддерживаются все распространенные схемы продажи продукта, в том числе и агентская схема, при этом внешним агентам может быть предоставлен интерфейс для самостоятельной работы в BPMS по заявкам, полученным через агента. Количество уровней в агентско‑субагентской схеме может быть как угодно велико.

На этапах рассмотрения информация заявки обогащается данными о клиенте из открытых источников (БКИ, данные госсистем), из внутренних систем банка на основании опыта предыдущего взаимодействия с этим клиентом.

На основании обогащенных данных заявки рассчитываются необходимые показатели для скоринга заемщика (в том числе показатель долговой нагрузки на основании методики ЦБ РФ), автоматически вычисляется скоринговый балл и принимается решение о выдаче или отказе в выдаче кредита. О принятом решении BPMS информирует заемщика через любой доступный канал взаимодействия. В случае положительного решения и акцепта кредитного договора заемщиком сразу же может быть сформирована транзакция в АБС для открытия счета, начисления суммы займа, формирования графика будущих платежей и др.

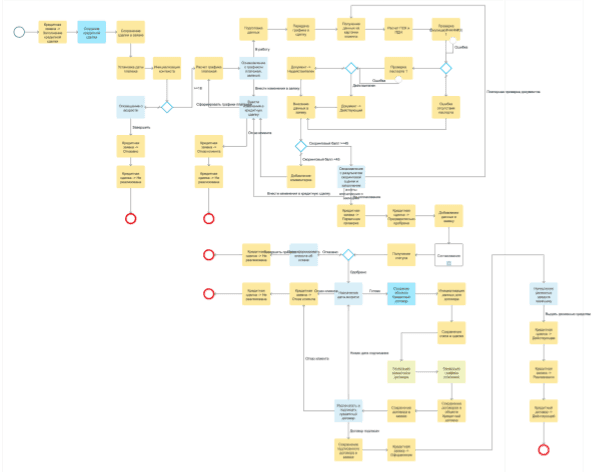

Конвейер для юридических лиц, как правило, более разветвлен. Особенностью его, в отличие от конвейера для физлиц, является участие в принятии решения коллегиальных органов банка — кредитного комитета, экспертных групп и др.

В этом случае лучшие решения для таких конвейеров обеспечивают интеграцию с личным кабинетом клиента на портале банка либо ПО банк-клиента для возможности подачи заявки на кредит, отслеживания статуса рассмотрения, подготовки и подписания документов.

Проверки, выполняемые по юрлицам, включают в себя в том числе и анализ связанных юрлиц на основании данных из различных источников.

Для упрощения работы коллегиальных органов BPMS в конфигурации конвейера для юрлиц обладает возможностью работать с рабочими календарями участников с целью автоматизированного планирования встреч коллегиального органа. Также доступны удаленные решения членов коллегиальных органов с использованием веб-доступа или мобильного приложения и подписания голоса при помощи электронной подписи.

Значение кредитного конвейера для банка

Инструменты кредитного конвейера являются значимой частью стратегии цифровой трансформации банка. Это пример автоматизации настолько же понятной и несложно реализуемой, насколько и эффективной — своего рода “низко висящий плод” на древе цифровизации. При этом в классической парадигме цифровой трансформации результат является именно тем новым уровнем сервиса, который и является ее целью.

BPMS является инструментом, позволяющим радикально снизить затраты на цифровую трансформацию и банковской деятельности, и любой другой. Быстрая скорость внедрения изменений и низкая их стоимость дают возможность от первого шага (непосредственно цифровизации) перейти к повышению качества клиентского опыта за счет цифровых технологий, а это — ключевое конкурентное преимущество, дающее толчок к росту эффективности и доходности бизнеса.

Реализация тех или иных бизнес-процессов в рамках одной системы дает не только унификацию пользовательского опыта для сотрудников, но и превращает BPMS в “CRM на стероидах”, без особых затрат позволяя применять подход Customer360, агрегируя, пополняя и актуализируя максимум информации о клиенте из различных источников, как вне банка, так и внутри. Возросшая таким образом персонификация сервисов также радикально меняет клиентский опыт, в ряде случаев позволяя применить радикально новые способы взаимодействия с клиентом.

Таким образом, BPMS является не только быстрым способом реализации автоматизированной конвейерной обработки заявок, в том числе кредитных, но и своего рода “швейцарским ножом”, без которого набор инструментов в обойме кредитной организации на сегодняшний день не полон. Развитая практика и более чем 20-летний опыт внедрения BPMS, накопленный ведущими игроками рынка таких систем, практически не оставляет шанса на неудачу при внедрении BPMS и делает этот шаг жизненно необходимым для успешной цифровой трансформации банковской деятельности.

Узнайте подробнее про цифровой кредитный конвейер, смотрите запись вебинара.

.png?&quality=65&format=webp)

Комментарии